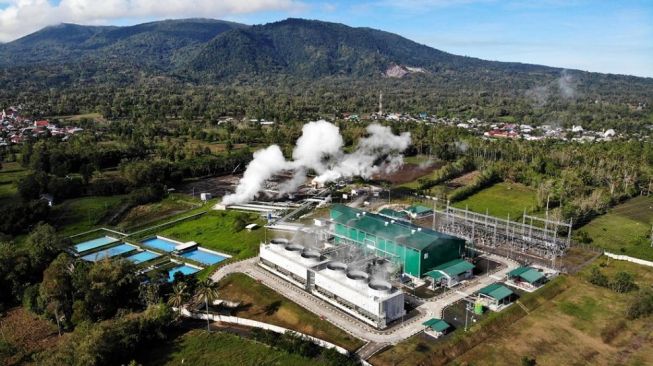

Sebelumnya, Corporate Secretary PGEO, Kitty Andhora menyebut, fundamental perseroan cukup solid untuk menjalankan bisnis dengan operasional yang kuat dan profitabilitas berkelanjutan.

Dia melanjutkan, fundamental tersebut diturunkan melalui strategi bisnis yang unggul, optimalisasi wilayah kerja panas bumi (WKP) yang ada, pengembangan area baru, dan perluasan value chain panas bumi.

"Sehingga PGE memiliki kemampuan untuk memenuhi kewajiban keuangan termasuk membayar utang," kata Kitty.

Seperti diketahui, perseroan tengah aktif mencari dana pinjaman melalui berbagai instrumen. Pasca menghimpun dana publik sebanyak Rp 9,05 triliun melalui penawaran umum perdana saham (IPO), PGEO kembali menerbitkan obligasi berwawasan hijau (green bond) USD 400 juta atau sekitar Rp 6 triliun.

Bukan untuk pengembangan bisnis, uang hasil emisi obligasi yang diterbitkan pada 27 April 2023 itu justru digunakan perseroan untuk membayar pokok dan bunga pinjaman sindikasi (refinancing) USD 600 juta yang akan jatuh tempo pada 23 Juni 2023.

Namun, pada akhir Maret 2023 pinjaman jangka pendek PGEO masih tercatat senilai US$400 juta, atau hanya terpangkas USD 200 juta dari nilai utang jangka pendek sebesar USD 600 juta pada 31 Desember 2023.